Как правильно использовать кредитную карту, чтобы не задолжать банку

Кредитная карта дает доступ к кредитной линии, одобренной банком. Каждый раз, когда вы оплачиваете ею покупки, вы берете у банка в долг, чтобы покрыть свои расходы. В пределах срока, который прописан в договоре, вы должны вернуть эти деньги, полностью или частично.

«Бери и Делай» рассказывает, как работает кредитная карта, как правильно ее использовать и на что обратить внимание при оформлении.

Как работает кредитная карта?

При оформлении карты банк устанавливает кредитный лимит — максимальную сумму, которую вы можете взять в долг. Она зависит от следующих факторов:

- уровень вашего дохода

- наличие или отсутствие других кредитов

- сумма кредитного лимита по другим картам, если они у вас имеются

Также банк устанавливает льготный период — срок, в течение которого вы можете вернуть деньги без уплаты процентов. Обычно он составляет 30 дней и более.

После оформления вы совершаете покупки, расплачиваетесь по ним картой, а в конце отчетного периода банк присылает выписку. В ней вы найдете список всех операций по карте и сумму долга. Вы можете погасить его полностью или внести минимальный платеж, а остальную сумму заплатить потом. В первом случае вы можете уложиться в льготный период и избежать уплаты процентов. А во втором, скорее всего, придется возвращать долг вместе с процентами за пользование кредитом.

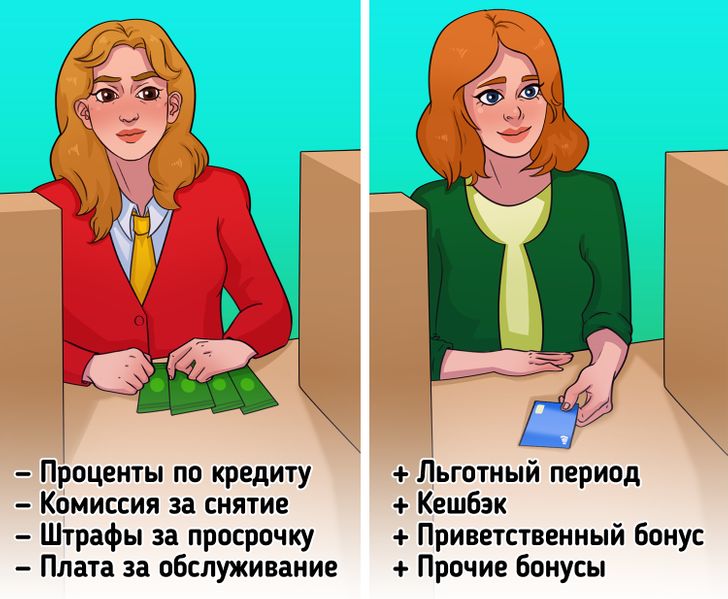

На что обратить внимание при выборе кредитной карты?

- Процентная ставка по кредиту — годовая ставка от суммы долга по вашей выписке. Начисляется, если задолженность полностью не погашена до окончания льготного периода. Чем ниже ставка, тем меньше придется платить за пользование кредитом.

- Льготный период — срок, в течение которого вы можете вернуть долг без уплаты процентов. Отсчитывается от даты окончания отчетного периода, за который вы получили выписку, и, как правило, составляет 30 дней и более. Однако у некоторых банков можно найти карты с более долгим льготным периодом — от 100 до 180 дней.

- Стоимость обслуживания — плата за обслуживание кредитной карты банком. Как правило, взимается ежегодно.

- Штраф за просрочку платежа — комиссия, которую взимает банк, если платеж поступил позже даты, указанной в выписке. Сумма штрафа варьируется от банка к банку и может быть в виде фиксированной суммы или процента от суммы долга.

- Другие комиссии. Банк может взимать комиссии за снятие наличных, переводы на другие карты или операции за границей.

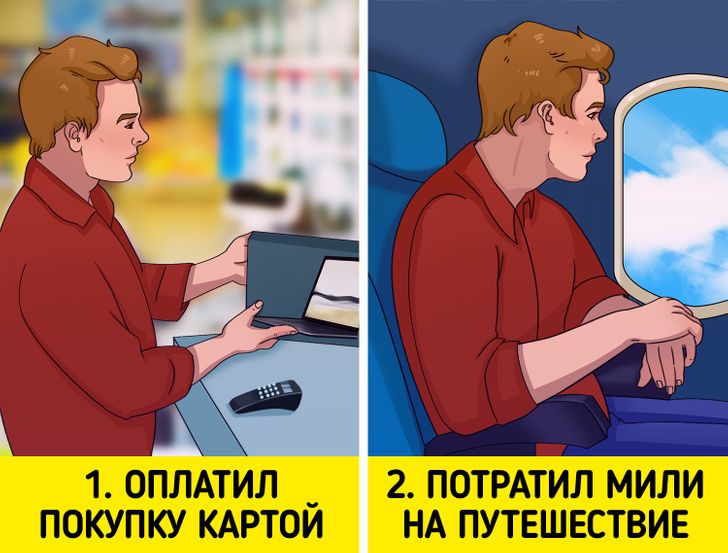

- Кешбэк. Чтобы сделать свое предложение более выгодным, банки часто предлагают вознаграждения за операции по карте. Обычно это кешбэк деньгами, баллами или милями. Последние можно потратить на покупку авиабилетов или бронирование гостиниц со скидкой. Вознаграждения представляют собой процент от суммы каждой покупки. Чем он выше, тем больше вы получите бонусов и, вероятно, сможете окупить стоимость годового обслуживания карты и другие комиссии банка.

- Приветственный бонус. Некоторые банки начисляют новым клиентам приветственные баллы или мили, которые можно потратить на определенные категории покупок.

- Прочие бонусы. В зависимости от типа кредитной карты и платежной системы банк может предлагать скидки в определенных магазинах, доступ к эксклюзивным развлечениям, медицинское страхование на время отпуска, доступ в залы ожидания в аэропортах по всему миру, услуги консьержа и другие привилегии.

Выбирайте кредитную карту с лучшими условиями по большинству из перечисленных пунктов. Далее мы расскажем, как правильно использовать карту и извлечь из нее максимум пользы.

1. Используйте карту с умом

Не используйте карту для спонтанных покупок и чтобы развлечь себя шопингом. Такой подход может загнать вас в долги. Лучше оставьте кредитную карту для экстренных случаев: оплатить счет за мобильную связь, если до зарплаты осталось два дня, или отремонтировать внезапно сломавшийся холодильник.

С осторожностью можно использовать кредитную карту для крупных покупок, но только если вы уверены, что вовремя погасите долг. Тогда вы получите возможность заплатить меньше процентов, чем при обычном кредите, а то вовсе их избежать, если по карте предусмотрен долгий льготный период.

2. Вовремя вносите платежи

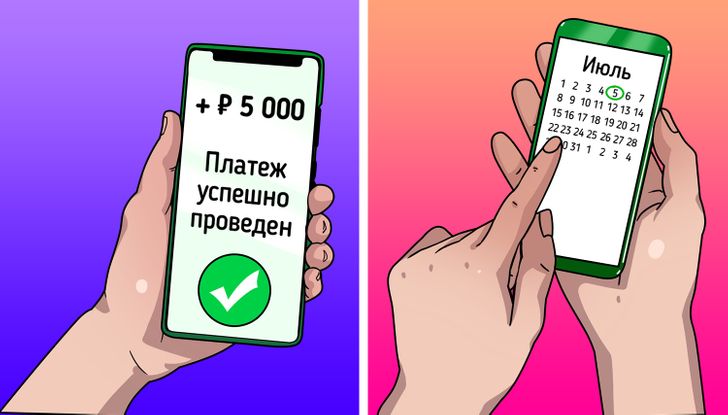

Ни в коем случае не допускайте просрочки платежа и всегда вносите хотя бы минимальную сумму, указанную в выписке. Так вы избежите штрафов со стороны банка и не испортите кредитную историю.

Однако, если есть возможность, старайтесь полностью погашать долг в течение льготного периода. Тогда вы сэкономите на уплате процентов и фактически будете пользоваться деньгами бесплатно.

Если вы боитесь, что забудете о платеже или пропустите дату, внесите ее в календарь или установите напоминание на телефоне. Другой вариант: настройте в мобильном банке автоплатеж, чтобы счет автоматически оплачивался в определенный день месяца.

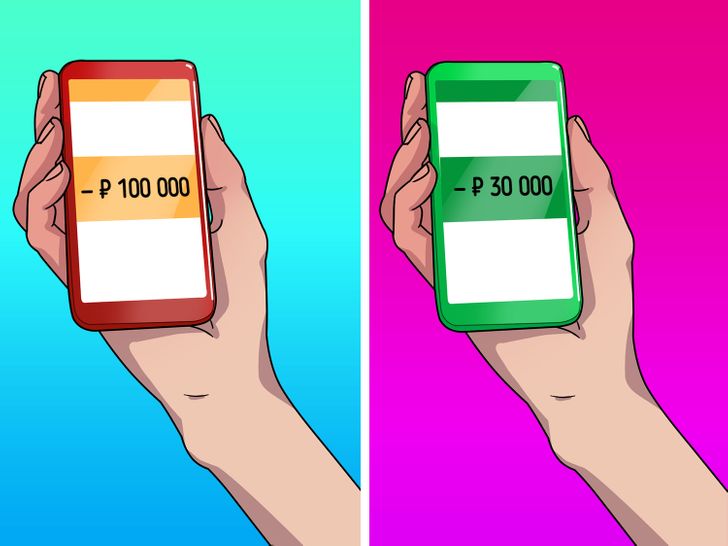

3. Не тратьте весь кредитный лимит

Старайтесь держать расходы по карте в пределах 10–30 % от кредитного лимита. Например, если на вашей карте установлен лимит в ₽ 100 000, старайтесь тратить не больше ₽ 30 000 в месяц. Это сохранит вашу кредитную нагрузку на низком уровне и поможет сформировать привычку тратить ровно столько, сколько вы сможете потом вернуть.

Если вы беспокоитесь, что можете потратить слишком много денег, напишите в банк и попросите снизить кредитный лимит до приемлемого вам уровня. Еще одна стратегия: расплачивайтесь картой, пока не израсходуете установленный лично вами лимит (например, те же ₽ 30 000), а затем уберите карту в ящик. Достаньте ее, когда полностью погасите долг. Это поможет вам оставаться в рамках бюджета, своевременно вносить платежи и сохранить в доступе остальную сумму, которая может пригодиться в чрезвычайной ситуации.

4. Не используйте кредитку как финансовую подушку

Одно из основных правил финансовой грамотности предписывает иметь подушку безопасности, которой хватило бы на 3–6 месяцев без работы. Главный риск, от которого она страхует — потеря основного источника дохода. Пока вы ищете новое место, резервный запас денег позволит остаться на плаву и покрыть ежемесячные расходы.

Однако собрать такую сумму сложно. Само собой напрашивается простое решение — оформить вместо подушки кредитную карту, и пусть она лежит в столе «на всякий случай». Но такой подход может лишь прибавить проблем в будущем.

Оставшись без постоянного дохода, вы начнете тратить на повседневные расходы кредитные деньги. За несколько месяцев они превратятся в серьезную задолженность, и неизвестно, появится ли у вас к тому времени новый источник дохода. В итоге вы можете оказаться без работы и с долгами. Чтобы такого не случилось, следует собрать подушку безопасности из собственных средств, а кредитную карту держать для мелких непредвиденных расходов.

5. Не снимайте наличные в банкомате

Старайтесь не использовать кредитную карту для снятия наличных. Часто банк взимает за это дополнительную комиссию — до 4 % от суммы. Лучше оставьте кредитную карту для безналичных платежей и покупок в интернете, а наличные снимайте с простой дебетовой карты.

6. Используйте все преимущества карты

Если по кредитной карте предусмотрен кешбэк, вы можете использовать ее для увеличения дохода. Для этого оплачивайте картой повседневные расходы, а в конце месяца полностью погашайте долг. Важно делать это в рамках льготного периода, чтобы проценты и комиссии не свели на нет ваш дополнительный доход.

Если вы накопили на крупную покупку, вы также можете задействовать кредитную карту. Расплатитесь ею, получите бонусы, а затем закройте долг с вашего основного счета.