С чего начать инвестировать

Инвестиции, особенно на фондовом рынке, могут казаться слишком сложными, чтобы браться за них самостоятельно. На самом деле в них может разобраться каждый, нужно лишь внимательно изучить детали.

«Бери и Делай» рассказывает, с чего начать инвестировать — от постановки цели и выбора инструментов до составления плана и первых действий.

1. Поставьте цель

У любых инвестиций должна быть цель. Без нее высок риск сорваться и потратить накопления на первую же привлекательную вещь. Вот примеры целей, которые можно выбрать для будущих инвестиций:

-

крупная покупка (квартира, дом, автомобиль, техника);

-

крупный проект (ремонт, переезд в другой город или страну);

-

путешествие;

-

образование;

-

пассивный доход;

-

пенсия.

2. Избавьтесь от крупных долгов

Если у вас есть кредиты с процентной ставкой выше, чем предполагаемая доходность инвестиций, сначала закройте их. В противном случае вы останетесь в минусе, ведь проценты по долгам съедят прирост капитала от инвестиций.

3. Сформируйте финансовый резерв

Финансовый резерв — это запас денег для чрезвычайных ситуаций вроде потери работы, внезапных проблем со здоровьем, поломки крупной техники и пр. Резерв поможет продержаться как можно дольше до решения проблемы. Например, до получения работы и первой зарплаты на новом месте. В идеале финансового резерва должно хватить на 3–6 месяцев жизни без дохода.

Инвестиции без финансового резерва сопряжены с риском. При первой же чрезвычайной ситуации придется распродавать активы. Из-за этого можно потерять часть их стоимости, если на момент продажи активы просели в цене.

4. Выберите инструмент инвестирования

-

Вклады. Считаются безопасным вложением, поскольку стоимость денежных средств обычно стабильна даже с учетом инфляции. Чтобы защитить от нее накопления и немного увеличить капитал, инвестируйте в сберегательные счета с выплатой процентов.

-

Недвижимость. Обычно инвесторы покупают ее для перепродажи или сдачи в аренду. Первое позволяет получить прибыль от разницы между покупкой и продажей, а второе — регулярный доход. Однако нужно учитывать, что инвестиции в недвижимость требуют значительных временных затрат и большого первоначального капитала.

-

Другие физические активы. К ним относятся автомобили, произведения искусства, предметы коллекционирования, драгоценные камни и металлы.

-

Акции. Покупая акции, вы становитесь владельцем части компании, которая их выпустила. Акции могут расти или падать в цене, и тогда финансовым результатом инвестиции будет разница между ценой покупки и продажи. Кроме того, компания может делиться частью прибыли и выплачивать акционерам дивиденды.

-

Облигации. Покупая облигацию, вы даете в долг лицу, которое выпустило ценную бумагу. Им могут быть частные компании, муниципальные районы или государство. Рыночная цена на облигации меняется так же, как на акции, поэтому инвестор может заработать на разнице между ценой покупки и продажи. К тому же эмитент облигации выплачивает проценты по ставке, указанной в проспекте ценной бумаги. Обычно дважды в год.

-

Фонды. Это частные организации, которые собирают готовые портфели ценных бумаг: акций, облигаций и др. Покупая часть фонда, вы приобретаете кусочек инвестиционного портфеля в надежде на рост его общей стоимости. Фонды могут помочь вам собрать сбалансированный портфель ценных бумаг без необходимости покупать каждую по отдельности и следить за динамикой цен.

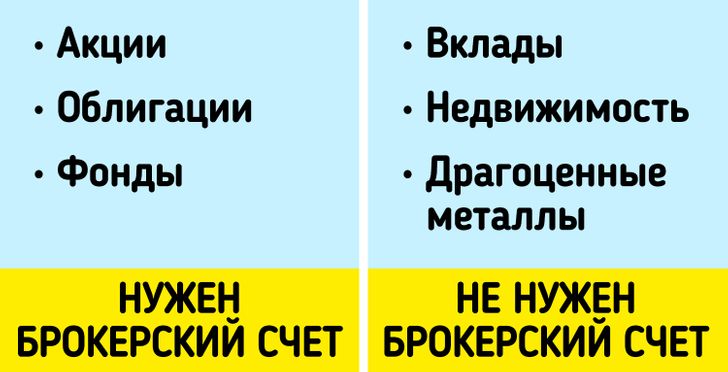

Для инвестирования в последние три актива вам потребуется открыть брокерский счет.

5. Изучите выбранный инструмент

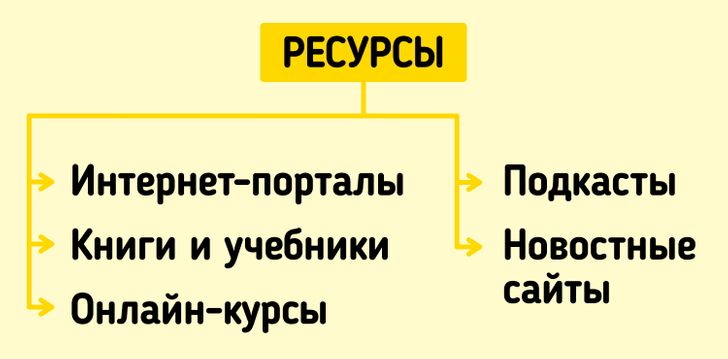

У каждого инвестиционного инструмента есть свои нюансы. Изучите их, прежде чем вкладывать деньги. В качестве источников информации подойдут:

-

специализированные интернет-порталы для начинающих инвесторов;

-

книги и учебники (например, известный бестселлер Бенджамина Грэма «Разумный инвестор»);

-

онлайн-курсы от крупнейших брокеров или интернет-площадок (например, edX или Coursera);

-

подкасты об инвестировании;

-

сайты новостных агентств, где можно следить за последними событиями в мире финансов.

6. Узнайте, чем инвестиции отличаются от спекуляций

Инвестиции — это финансовые активы или физические предметы, которые приобретают для получения дополнительного дохода или повышения стоимости в будущем. А спекуляция — это финансовая операция купли-продажи. Она сопряжена со значительным риском потери всей стоимости, но вместе с этим и с ожиданием значительной выгоды.

Для инвестиций характерен:

-

долгий временной горизонт планирования;

-

средний уровень риска;

-

решения на основе расчетов и финансовых показателей.

Спекуляции же отличают:

-

короткий срок между покупкой и продажей актива;

-

высокий уровень риска;

-

решения на основе технических данных (например, график стоимости акций), психологии рынка и личного мнения спекулянта.

Спекуляции несут высокий риск потери капитала, поэтому с ними следует быть осторожными и не путать с инвестициями.

7. Составьте план и начните инвестировать

-

Определите бюджет. Посчитайте, какую сумму вам комфортно выделить на инвестиции. Это может быть единоразовый взнос (например, если вы хотите инвестировать свои сбережения) или ежемесячный. В последнем случае рекомендуется выделять на инвестиции до 20 % от ежемесячного заработка. Если это кажется слишком большой цифрой, просто откладывайте столько, сколько вам комфортно сейчас, а со временем увеличивайте сумму.

-

Установите дедлайн. Определите срок, на который вы инвестируете деньги. Он зависит от вашей цели. Некоторые носят долгосрочный характер (например, квартира и пенсия), другие — краткосрочный (путешествие и ремонт).

-

Степень участия в инвестициях. Подумайте, насколько активное участие вы готовы принять в составлении своего портфеля. Инвесторы делятся на активных (сами подбирают инструменты, активно следят за динамикой их цены и уделяют процессу много времени) и пассивных (предпочитают инвестировать в фонды, где уже собран готовый портфель).

-

Степень риска. Важно помнить, что инвестиции в любые инструменты сопряжены с риском. Поэтому вкладывайте только те деньги, которые не понадобятся вам через несколько месяцев. Также определите, какую просадку портфеля вы готовы принять, а какую нет. В зависимости от степени риска выбирайте для портфеля более консервативные инвестиционные инструменты (вклады, облигации) или, наоборот, агрессивные (акции).