Как распределить бюджет семьи

Грамотное распределение бюджета помогает избавиться от лишних расходов, проанализировать важность тех или иных трат до того, как они создадут проблему, получить контроль над финансами, легче достигать поставленных целей и снизить уровень стресса, если он связан с денежными обязательствами. И все это особенно важно, когда речь идет о семейном бюджете, который требует от всех членов семьи проявления определенной сознательности.

«Бери и Делай» предлагает воспользоваться несколькими полезными идеями и советами, которые подскажут, как распределить бюджет семьи, накопить на разные цели и распрощаться с долгами.

Запишите свои доходы и проверьте, какие расходы можно оптимизировать

Важно понимать, в каком финансовом положении вы находитесь и какие цели важны для вашей семьи в первую очередь: возможно, вы хотите поскорее избавиться от долгов или сократить расходы, чтобы быстрее накопить нужную сумму.

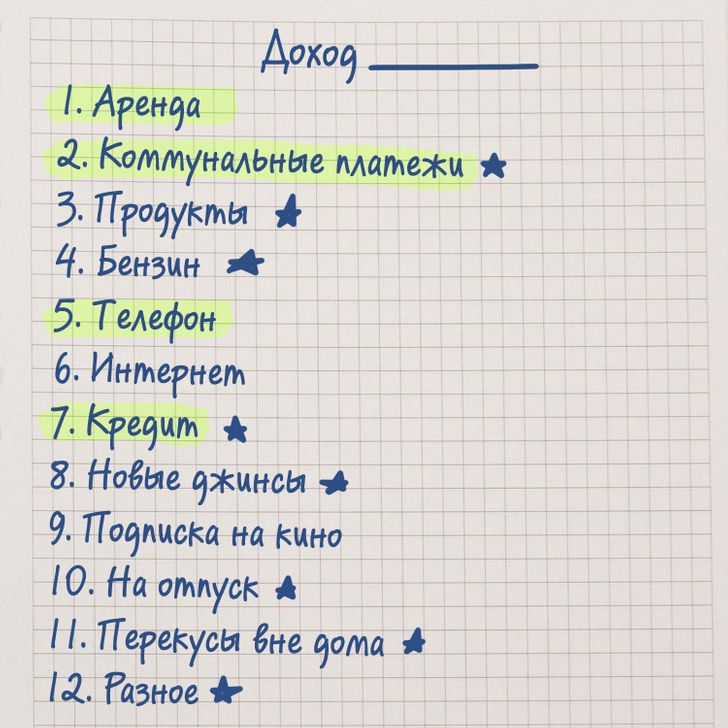

Что делать: Для начала достаточно создать список, который отобразит все ваши доходы и расходы за месяц. Возьмите лист бумаги и, используя картинку выше как образец, запишите следующее.

🔷 Уровень месячного дохода. Здесь учитываются все возможные доходы всех членов семьи: заработная плата; доход от сдачи в аренду жилья; социальные пособия; долг, который вам вернули; или деньги, полученные за перепродажу старых вещей.

🔷 Категории ежемесячных расходов по важности. В начале списка укажите то, что нужно оплатить в первую очередь, и то, от чего вы не сможете отказаться. Например: арендная плата, коммунальные платежи, продукты питания и бытовая химия, услуги связи, кредиты, расходы на транспорт или обучение. Далее добавьте траты, которые хотели бы совершить в этом месяце, а также категории, касающиеся развлечений и питания вне дома. Отложите небольшую сумму на отпуск (пусть даже это менее ₽ 1 000 и вы не планируете поездку в ближайшие полгода).

Затем из дохода распределите деньги на основные расходы. По мере воображаемой оплаты перечеркивайте категории расходов, при желании рядом записывайте размер траты. Оставшиеся средства аналогичным образом попробуйте поделить между другими категориями расходов.

Проверьте, хватает ли вам средств на все. Можно ли где-то сэкономить, чтобы эти деньги перенаправить на другую категорию расходов или отложить в копилку. Возможно, составив список, вы увидите незаметные, на первый взгляд, категории трат, от которых решите избавиться.

✅ Совет: Можно сразу проставить звездочки рядом с расходами, которые есть возможность оптимизировать. К примеру, существует немало способов уменьшить коммунальные платежи, если вы платите по счетчикам: использование энергосберегающих ламп, аэраторов для смесителей, отключение от сети неиспользуемых приборов. Бывает, что обслуживающие компании предлагают систему скидок на определенных условиях.

На первый взгляд кажется, что оптимизация расходов выглядит слишком трудоемкой и даже бессмысленной. Но представьте, что семья из нескольких человек незаметно для себя тратит чуть больше ₽ 300 в день: это может быть счет за воду из протекающего крана; забытые и уже испорченные овощи на дальней полке холодильника; небольшая переплата за кредит, который можно было рефинансировать; покупка пачки чипсов на перекус или ненужная игрушка, о которой ребенок забыл практически сразу после покупки.

Если оптимизировать расходы в мелочах и благодаря этому сэкономить около ₽ 330 в день, то за один месяц вы сможете сохранить около ₽ 10 000 в бюджете, а по итогам года — чуть больше ₽ 120 000, которые можно потратить на семейный отпуск у моря.

Выберите подходящий метод управления бюджетом

Традиционный метод заключается в том, что вы записываете размер дохода и разделяете расходы на фиксированные, периодичные и переменные.

- Фиксированные расходы — это траты, сумма которых не меняется. Например, цена за аренду квартиры или платеж по кредиту, которые от месяца к месяцу не меняются.

- Периодичные расходы — это траты, которые возникают время от времени. Например, уплата налога на недвижимость или покупка тетрадей и письменных принадлежностей для нового учебного года. О периодичных расходах люди часто забывают, поэтому они могут сильно ударить по семейному бюджету.

- К переменным расходам относятся траты, которые незначительно меняются от месяца к месяцу. Например, коммунальные платежи или обслуживание автомобиля.

✅ Совет: Для удобства можно рассчитать среднее значение для периодичных и переменных трат на основе счетов за последние 6–12 месяцев и использовать полученное число при планировании расходов.

Далее вы задаете бюджет с учетом вашего дохода для каждой категории расходов, а при необходимости оптимизируете траты.

Для этого метода важно иметь как можно больше информации о каждой трате, поэтому необходимо ежедневно записывать все расходы. Так вы сможете контролировать каждый потраченный рубль и получите четкую картину своих расходов с возможностью анализировать и корректировать их. К сожалению, такой подход требует много времени и скрупулезных расчетов.

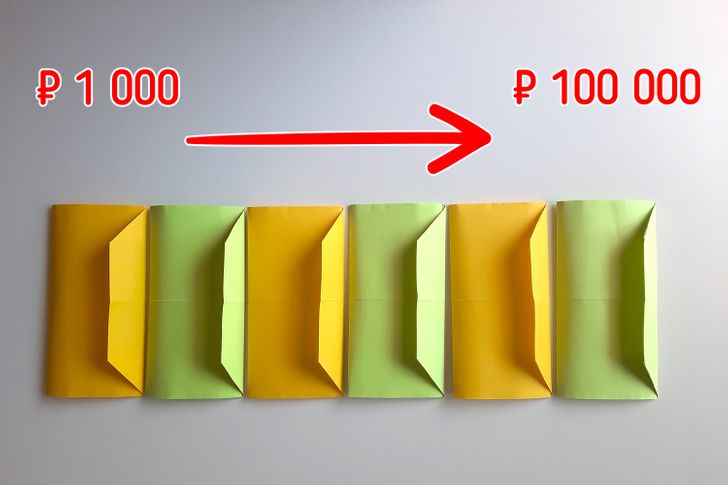

Возможно, вам будет удобнее воспользоваться методом конвертов. Для этого возьмите несколько конвертов и на каждом запишите категорию траты. Например, «коммунальные платежи», «транспорт», «продукты», «развлечения» и «сбережения».

Месячный бюджет распределите между конвертами: в каждый положите ту сумму денег, которую планируете потратить на конкретную категорию. Ориентируйтесь на приоритеты: сначала заполните конверты, касающиеся обязательных платежей, продуктов и важных покупок. Затем распределите остатки, оставив часть на непредвиденные расходы или карманные деньги, а другую часть отложите, чтобы копить.

Рассчитываясь за ту или иную услугу либо продукт, используйте только те деньги, которые находятся в конверте, предназначенном для этой траты. Звучит просто, но иногда сама возможность физически чувствовать количество денег помогает серьезнее относиться к финансам.

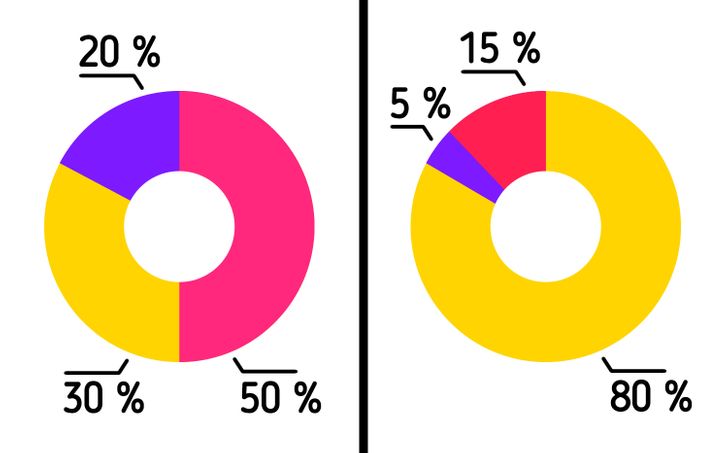

Удобным может быть метод, основанный на правиле 50/30/20. Его суть в том, что весь месячный доход вы разделяете на 3 доли:

🔶 50 % тратите на самое необходимое (еда, дом, оплата коммунальных услуг и другое);

🔶 30 % расходуете на свои желания (например, путешествия или перекусы вне дома);

🔶 20 % откладываете на сберегательный счет или инвестируете.

В зависимости от размера доходов и расходов пропорции могут меняться: вы можете 80 % бюджета выделить на самое необходимое, 15 % — на желаемое и всего 5 % — на сбережения или инвестиции.

Подобный метод кажется простым, но вряд ли подойдет новичкам, которые не всегда способны четко отделить необходимое от желаемого. Например, поход к парикмахеру, покупка сладостей и деликатесов, вечер с друзьями в кино или чашка кофе после работы относятся ко второй категории, а вот выплату кредитов можно по желанию перенести из третьей категории в первую.

У этого метода есть много разновидностей. Одна из них основана на правиле 80/20. Оно предполагает, что, получив определенный доход, вы умножаете его на 0,2 и эту сумму сразу откладываете. Остальное используете для покрытия всех имеющихся расходов.

✅ Совет: Вы можете довериться отдельным рекомендациям из разных методов управления бюджетом. К примеру, сначала распределить расходы по правилу 50/30/20, а затем воспользоваться методом конвертов и для каждой категории расходов выделить свой конверт и бюджет.

Следите за расходами в течение года и анализируйте их

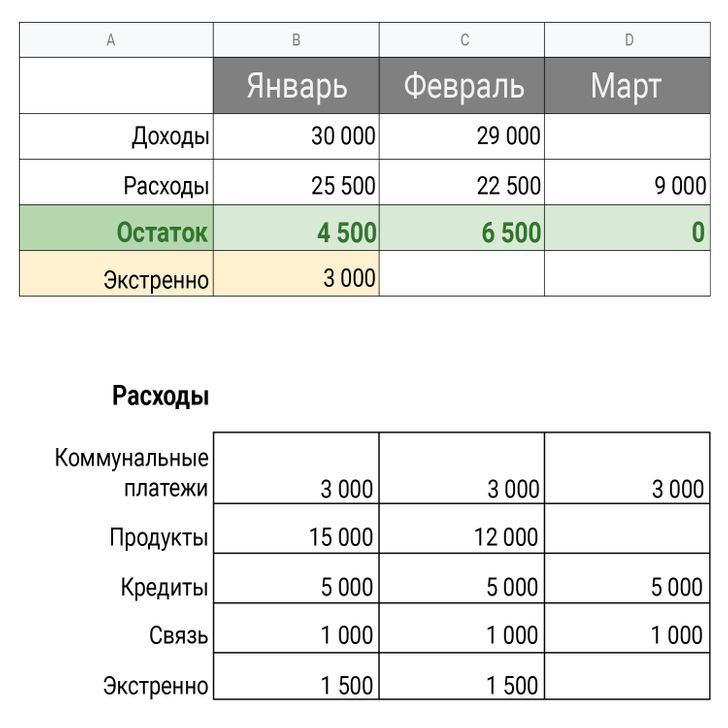

Наблюдать за тратами и состоянием бюджета в течение года удобнее, используя электронные таблицы Excel. Выше приведен один из простых примеров организации такого файла.

🔷 Сверху слева прописаны названия полей, обозначающие доходы, расходы, остаток и экстренные средства.

🔷 Чуть ниже указаны подробные категории расходов.

🔷 Сверху столбцам присвоены названия месяцев. В зависимости от этого заполняются поля каждого столбца.

Пример: В январе доход составил ₽ 30 000. Из этих денег часть ушла на коммунальные платежи (₽ 3 000), другие части — на покупку продуктов и бытовой химии (₽ 15 000), на выплату кредита (₽ 5 000), на оплату услуг связи (₽ 1000), и еще небольшую сумму отложили в копилку на экстренные расходы (₽ 1 500), которые могут произойти или не произойти в этом месяце. В сумме эти расходы дали ₽ 25 500, которые записаны рядом с доходом. Ниже остаток, полученный тем путем, когда из месячного дохода вычли размер месячных обязательных расходов. Это та сумма, которую можно потратить на покупку новой вещи или на поход в кино. Еще ниже закреплено поле «Экстренно», где суммируются деньги, отложенные на экстренные расходы. Таким образом, даже при скромном доходе можно распределить средства, выплачивать долги и копить, если отслеживать свои расходы.

❗Важно: Даже если у вас есть кредит и вам хочется потратить как можно больше свободных средств на его закрытие, не пренебрегайте возможностью откладывать любую, даже незначительную сумму в копилку на экстренные нужды. Например, если откладывать в среднем по ₽ 1500 в месяц, то к концу года в копилке будет уже ₽ 18 000.

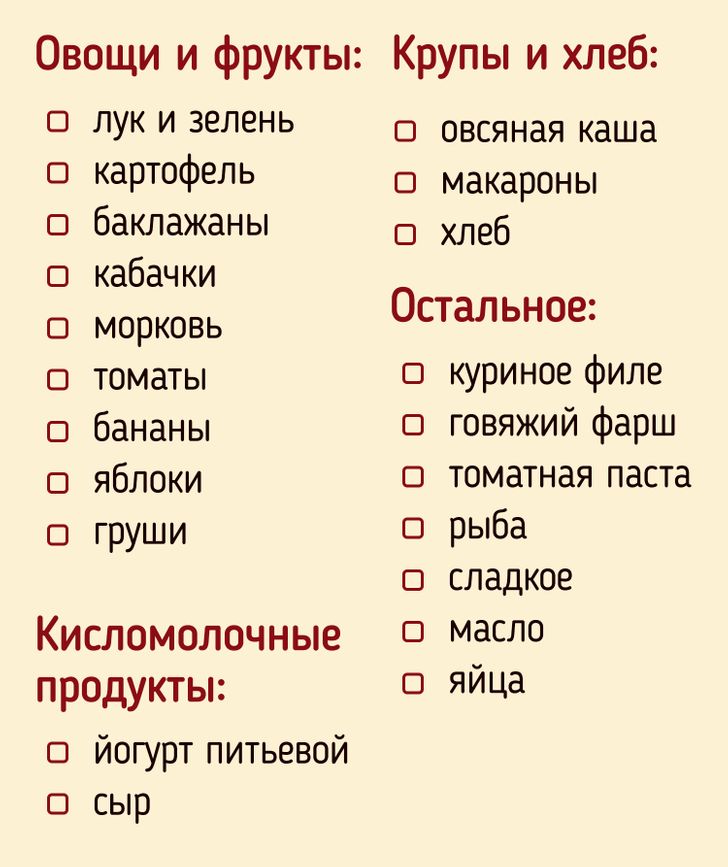

Попробуйте покупать больше, чтобы тратить меньше

Значительная часть трат обычно приходится на продукты и бытовую химию. Поэтому, распределяя семейный бюджет на месяц, удобно сразу планировать покупки, создавая отдельно списки для продуктов и бытовой химии. Так вы скорее избежите ненужных трат и сможете подстроиться под разные скидки и распродажи в магазинах в течение следующих 30 дней.

Что делать: Запишите на отдельном листке то, что необходимо купить из расчета на неделю, месяц или даже полгода, ориентируясь на срок хранения и цены. К примеру, если в магазине проходит распродажа круп и макарон по низким ценам, то выгоднее купить эти продукты сразу в большом объеме и вычеркнуть их из списка покупок на несколько недель вперед, потому что у них долгий срок хранения.

✅ Совет: Различные травы, микрозелень и некоторые виды салатов вы всегда можете выращивать дома на подоконнике. Это позволяет экономить и дает уверенность в том, что вы и ваша семья едите чистый продукт.

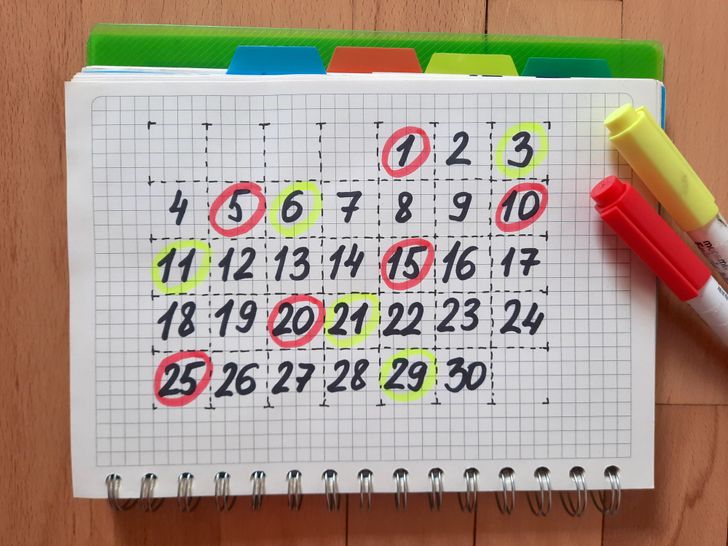

Сделайте календарь расходов

Визуализация дат оплаты может оказаться полезной по ряду причин: вы не забудете о том, чтобы провести оплату вовремя, сможете видеть график всех расходов и планировать другие траты в зависимости от этого. К примеру, если вы знаете, что 20-го числа вам пришлют счет на оплату услуги, но он может быть чуть больше или меньше ожидаемого, полезно добавить это в календарь и, возможно, отложить небольшую сумму про запас на всякий случай.

Что делать: Используйте готовый календарь или нарисуйте свой от руки. Отметьте в нем красным цветом даты, когда нужно оплатить что-то или совершить запланированную крупную покупку. При желании вы можете подписать, о чем именно идет речь.

✅ Совет: Если вы часто совершаете незапланированные покупки, которые негативно сказываются на семейном бюджете, добавьте в этот же календарь даты, отмеченные желтым цветом. Это будут дни, когда запрещено тратить деньги вне плана. Часто этого достаточно, чтобы отказаться от импульсивной траты, потому что люди редко решаются на такую покупку спустя сутки.

Откладывайте каждую мелочь

Люди часто недооценивают стоимость мелких денег, которые болтаются по сумкам и по карманам. Если собирать все монеты в одном месте, а затем раз в полгода или год относить их в банк или складывать в автомат, который обменивает мелочь на купюры, можно обнаружить достаточно крупную сумму.

Поставьте рядом с входной дверью небольшую банку или старую кружку. Складывайте туда мелочь, пока емкость не заполнится, после чего обменивайте на купюры в банке или с помощью специальных автоматов в торговых центрах. Также наличие у входа банки с мелочью выручит, когда нужна сдача для курьера или мелкие деньги на карманные расходы ребенка.

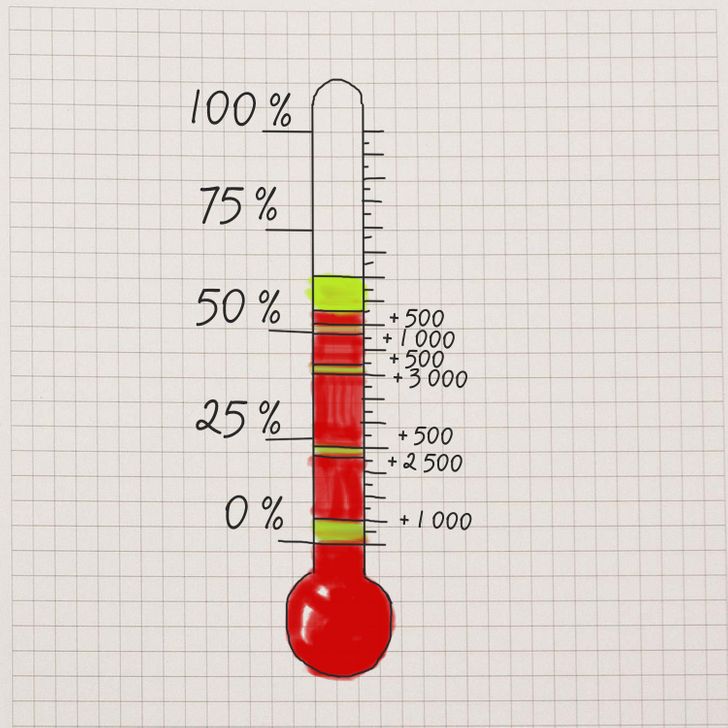

Избавляйтесь от долгов и одновременно копите на разные цели

Никогда не откладывайте выплаты по кредитам. Если это возможно и выгодно по условиям договора, вносите чуть больше, чем составляет сумма минимального ежемесячного платежа, чтобы постепенно закрывать долг. Представьте, что это обычная финансовая цель, на которую вы копите средства. Не пренебрегайте мелкими деньгами — значение имеет любая сумма.

Что делать: Нарисуйте шкалу погашения долга так, как показано на картинке выше. Слева от шкалы указан статус погашения долга в процентах. По мере внесения денег часть шкалы закрашивается. При желании справа от шкалы можно записывать суммы вносимых платежей. Повесьте лист с этим рисунком на видном месте, чтобы заполнять шкалу, зрительно представлять себе размеры задолженности и следить за прогрессом.

✅ Совет: Такую же шкалу можно нарисовать для того, чтобы следить за статусом накопления нужной суммы, например на отпуск или на подарки членам семьи. Рядом с рисунком шкалы поставьте банку для денег, чтобы все члены семьи могли вносить свой вклад, или копите средства на виртуальном счете.

Некоторым людям удобнее откладывать понемногу каждый день, вместо того чтобы за один прием выделять крупную сумму. В таком случае можно воспользоваться следующим способом.

🔷 Разделите лист бумаги на 2 части. Столбец слева назовите «Расходы», справа — «Сбережения».

🔷 В столбце слева в конце дня записывайте общую сумму расходов. Посмотрите на пример выше: на первой строчке это ₽ 3 780 — сумма, которую человек потратил за весь день.

🔷 В соседнем столбце по итогам дня записывайте последние 2 цифры из суммы расходов за этот день. Полученное число эквивалентно сумме в рублях, которую вы кладете в копилку. В примере выше последние 2 цифры в числе 3 780 — это 8 и 0, поэтому в копилку в этот день следует положить ₽ 80.

🔷 В ситуации, когда в конце числа стоят 2 нуля, вы сами решаете, класть в копилку ₽ 100 или ничего.

🔷 Откладывайте деньги, ориентируясь на собственные возможности. Если в какой-то день сумма для копилки покажется вам слишком большой, то можно положить какую-то минимальную сумму. Главное — поддерживать привычку откладывать деньги.

На первый взгляд кажется, что так можно накопить лишь маленькую сумму. Действительно, если судить по примеру выше, то за неделю удалось отложить чуть меньше ₽ 400. Но за год эта сумма может вырасти до ₽ 20 000 или даже выше (в зависимости от того, сколько вы будете откладывать). Это неплохой способ незаметно копить деньги на подарки всей семье к Новому году. Даже если этого недостаточно, в любом случае всегда легче добавить некоторую сумму к тому, что уже накопилось.

✅ Совет: Даже при скромном доходе полезно копить, создавая резервные средства, которые выручат вас в сложной ситуации. Для начала поставьте себе цель постепенно накопить определенную крупную сумму (например, $ 1 000), чтобы затем медленно увеличивать ее. Хорошо, если в будущем финансовая подушка сможет покрыть ваши основные расходы на срок от 3 до 6 месяцев. Когда финансовая подушка сформирована, подумайте, как можно выгодно копить деньги. Это может быть сберегательный счет, на который вы понемногу откладываете деньги в валюте, или специальный план для накопления негосударственной пенсии.

Попробуйте создать дополнительные источники дохода для себя и других членов семьи

Чем больше у вас возможностей заработать деньги, тем выше ваши шансы сформировать финансовую подушку безопасности и благополучно пережить временные кризисы, возникающие при утере основных или крупных источников дохода.

Подумайте о том, как можно заработать деньги в свободное время. Возможно, у вас есть хобби или вы неплохо владеете каким-то ремеслом, например вяжете вещи, рисуете, мастерите из глины или любите переделывать старые вещи во что-то новое и функциональное. Результат этого труда можно продать. Время от времени создавайте поделки и выставляйте их на продажу.

Скорее всего, в доме есть немало вещей, от которых пора избавиться аналогичным образом, например одежда или обувь, из которых вырос ребенок, ненужный предмет мебели или техники.

Также это может быть просто дополнительная периодическая или разовая подработка: авторские экскурсии по городу, продажа елок перед Новым годом или услуги по созданию и верстке красивых презентаций.

✅ Совет: В зависимости от страны проживания вам могут быть доступны определенные льготы, в том числе налоговые вычеты. Таким способом можно вернуть в бюджет часть потраченных денег.

Вовлеките всех членов семьи в процесс, который научит их копить

В семейном кругу можно организовать необычную игру, благодаря которой раз в месяц кто-то из вас будет получать дополнительные деньги на любые расходы.

Шаг № 1. Возьмите любую банку. Лучше всего прозрачную, чтобы можно было видеть ее содержимое.

Шаг № 2. Каждый член семьи в течение месяца кладет в нее небольшую фиксированную сумму или процент от полученного дохода. Сумма может быть разной для каждого члена семьи либо одинаковой для всех — решать вам.

Шаг № 3. В конце месяца вы записываете имена членов семьи на кусочках бумаги и складываете в шляпу, затем самый старший или младший член семьи вытягивает первый попавшийся листок с именем. Названный член семьи получает все содержимое банки и может тратить деньги по своему усмотрению.

Превратите детскую копилку в увлекательную игру

Вариант № 1. Эта игра поможет маленькому ребенку визуализировать и сравнивать свои доходы и расходы, даже если он еще не умеет складывать и вычитать числа.

🔷 На листке бумаги нарисуйте мордочку змеи, а затем тело с хвостом, как показано на картинке выше.

🔷 Закрепите рисунок на видном месте. Предложите ребенку вместе с вами закрашивать тело змейки каждый раз, когда он получает деньги на карманные расходы. Для удобства можно нарисовать полосатую змею, где каждый отрезок тела равен какой-либо сумме денег, например ₽ 10.

🔷 Когда ребенок тратит деньги, вы вместе стираете закрашенный участок на теле змеи, соответствующий расходу.

✅ Совет: Для такой визуализации удобнее всего рисовать маркерами или мелками на специальной доске, чтобы легко закрашивать и стирать участки змейки.

Вариант № 2. Этот способ поможет ребенку лучше обдумывать решения о тратах накопленных денег.

🔶 Возьмите небольшую пластмассовую емкость, например банку из-под майонеза или плавленого сыра. Предложите ребенку использовать эту емкость в качестве копилки, куда он будет складывать мелочь в виде монеток. Вы можете сделать первый взнос, положив на дно емкости несколько монет. Затем залейте их небольшим количеством воды и уберите емкость в морозилку.

🔶 Дальше действует ребенок. Чтобы пополнить копилку, он достает емкость из морозилки, добавляет монеты, заливает их водой и убирает в морозилку.

🔶 Когда емкость будет заполнена, лед с монетками можно достать и разморозить. Или начать заполнять новую емкость, не трогая старую.

Плюс такой копилки в том, что быстро достать деньги из нее проблематично. Приходится ждать и прикладывать некоторые усилия, благодаря чему у ребенка есть возможность переосмыслить необходимость импульсивной траты.

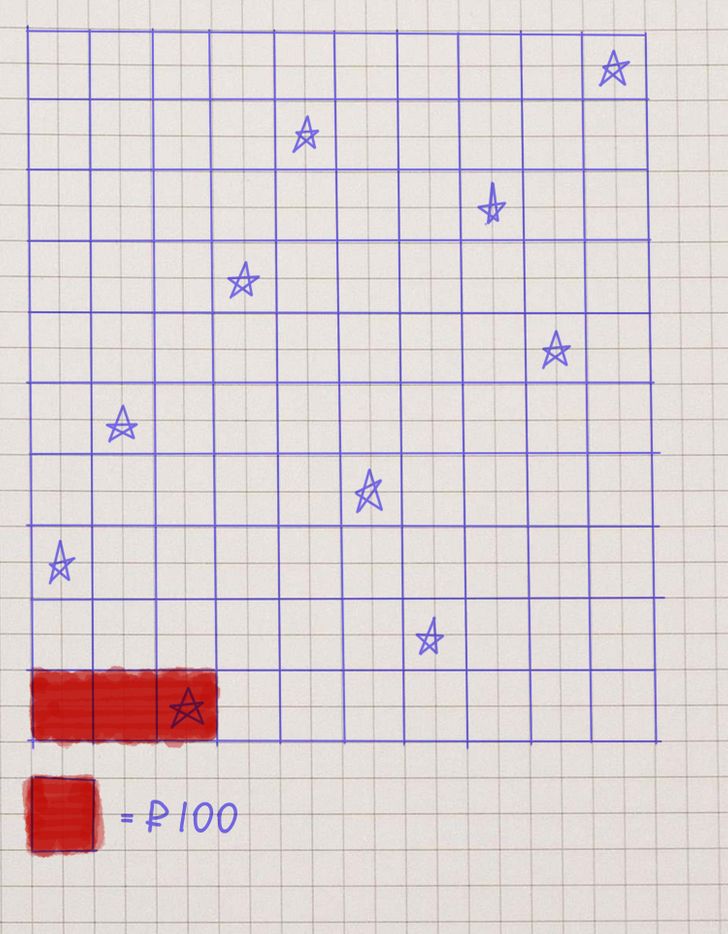

Вариант № 3. С помощью этой игры вы поощряете ребенка или подростка не поддаваться желаниям потратить все накопленное на пути к поставленной финансовой цели, например если он мечтает купить себе игровую приставку.

🔷 Нарисуйте таблицу 10×10. В хаотичном порядке предложите ребенку проставить в ней 10 звездочек, по одной на каждый ряд или колонку.

🔷 Далее возьмите лист бумаги и разрежьте его на 10 полосок. На каждой запишите награду, которая полагается ребенку в качестве мотивации для накопления денег. Лучше, если это будет что-то нематериальное, например совместный просмотр любимого фильма, посещение творческого мастер-класса или возможность устроить дома вечеринку с друзьями. Придумайте награды вместе с ребенком.

🔷 Сложите все полоски и уберите в банку или стакан. Таблицу закрепите на видном месте. Под ней поставьте банку или другую емкость, куда ребенок будет откладывать деньги. Рядом установите банку с названиями наград и маркер.

🔷 Договоритесь о значении одной клетки в таблице. Это может быть ₽ 10, ₽ 50 или ₽ 100. На самом верху таблицы при желании можно указать сумму, которая наберется в копилке, когда вся таблица будет заполнена.

🔷 Когда ребенок кладет в копилку деньги, он также закрашивает квадраты в таблице, двигаясь постепенно слева направо и снизу вверх. Закрашивая клетку со звездочкой, он достает из другой банки наугад листок с названием награды. Закрасив все клетки таблицы, он может смело забирать из копилки деньги и тратить их по своему усмотрению.